Se você trabalha em Home Office, você pode deduzir despesas domésticas do IRPF

Sabemos que diante do cenário instaurado no ano de 2020, com a pandemia do coronavírus, a maioria das pessoas passaram a trabalhar em home office – que significa escritório em casa.

As vantagens do trabalho em home office são inúmeras, no entanto, trabalhar diretamente da sua própria residência também acarreta um aumento de despesas considerável, como, por exemplo:

a) Telefone;

b) Água;

c) Energia elétrica;

d) Internet, etc.

Além disso, existem gastos que você já tinha antes de implementar o home office, no entanto, com a realização da atividade laborativa em sua própria residência, estas despesas passaram a ser essenciais para a realização do seu ofício, como, por exemplo:

e) Aluguel;

f) Condomínio;

h) IPTU.

Dito isto, se você é um profissional autônomo que trabalha em home office: tenho uma excelente notícia para você!

No que diz respeito ao Imposto de Renda da Pessoa Física (IRPF), a Secretaria da Receita Federal do Brasil já manifestou entendimento de que as despesas citadas acima, efetuadas com imóveis utilizados concomitantemente como residência e local de trabalho, podem ser deduzidas parcialmente! (Parecer Normativo CST n° 60/1978):

"5. Quanto à dedutibilidade de despesas com imóvel que é concomitantemente utilizado como residência particular e para o exercício da atividade profissional (item 1, a), há que distinguir duas situações:

a) quando o imóvel é alugado o § 3º do art. 48 oferece o parâmetro admissível, já que permite a dedução da quinta parte do aluguel para estes casos, podendo, essa mesma parcela, ser admitida para as mencionadas despesas desde que efetivamente suportadas pelo contribuinte;

b) quando o imóvel for de propriedade do contribuinte admitir-se-á, também, a dedução da quinta parte das despesas decorrentes da propriedade e utilização do bem; mas não são dedutíveis os dispêndios com reparos, conservação e recuperação do imóvel, nem qualquer percentual sobre o seu valor locativo ou venal, ou sobre os valores das prestações porventura pagas no ano-base para aquisição do imóvel.

5.1. A dedução da quinta parte das despesas mencionadas será admitida quando não se possa comprovar, separadamente, aquelas oriundas das atividades profissionais exercidas e, ainda, não tenha sido pleiteada dedução de aluguel de outro imóvel destinado ao exercício da atividade produtora dos rendimentos."

Importante destacar que a possibilidade de dedução das despesas domésticas no Imposto de Renda não se aplica aos profissionais assalariados que trabalham em regime de home office.

É que, a dedutibilidade das despesas domésticas decorre da possibilidade e dedução de despesas escrituradas em livro-caixa.

O livro caixa é um documento destinado ao controle dos fluxos financeiros de entradas e saídas do caixa, auxiliando na escrituração contábil, com todos os registros de atos e fatos administrativos do negócio. Ele pode ser feito por profissionais liberais e autônomos, além de empresas devidamente regularizadas.

O Regulamento do Imposto de Renda dispõe (art. 68 do Decreto nº 9.580/2018):

Art. 68. O contribuinte que perceber rendimentos do trabalho não assalariado, inclusive os titulares dos serviços notariais e de registro, a que se refere o art. 236 da Constituição , e os leiloeiros, poderão deduzir da receita decorrente do exercício da atividade:

III - as despesas de custeio pagas, necessárias à percepção da receita e à manutenção da fonte produtora.

O profissional autônomo pode escriturar o livro-caixa para deduzir as despesas de custeio, necessárias à percepção da receita e à manutenção da fonte produtora. A receita e a despesa devem manter correlação com a atividade, independentemente se a prestação de serviços foi feita para pessoas físicas ou jurídicas.

Lembrando que o contribuinte deverá escriturar as receitas e as despesas em livro-caixa e comprovar a sua veracidade por meio de documentação idônea, mantida em seu poder, à disposição da fiscalização, enquanto não ocorrer a prescrição ou a decadência (art. 69 do Decreto nº 9.580/18).

É permitida a dedução de 1/5 (ou seja, 20%) na base de cálculo do IRPF das despesas mencionadas, quando não for possível comprovar quais são as despesas oriundas da atividade profissional exercida.

Vale mencionar, no entanto, que quaisquer gastos com reparos, conservação, depreciação, arrendamento, locomoção e transporte, e bens não consumíveis, não são dedutíveis. Lembrando que o limite é a receita mensal do contribuinte, podendo ser passada para o mês seguinte os excessos, salvo os gastos realizados em dezembro, que não passam para o ano seguinte.

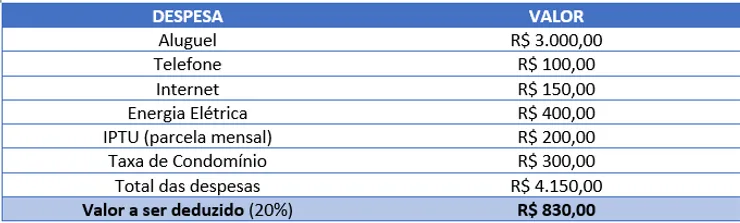

Para que fique claro, imaginemos que um advogado autônomo mora em apartamento alugado e passou a trabalhar em casa em virtude da pandemia, tendo incorrido em determinado mês nas despesas abaixo mencionadas:

Ou seja, no exemplo acima mencionado, o sujeito teria direito a deduzir R$ 830,00 (oitocentos e trinta reais) da base de cálculo do Imposto de Renda Pessoa Física, naquele mês específico. Partindo do pressuposto que nos outros meses o gastos foram idênticos, ele poderia deduzir da base de cálculo do IRPF daquele exercício R$ 9.996,00 (nove mil, novecentos e noventa e seis reais).

No entanto, é preciso ficar atento: para que o indivíduo possa fazer a dedução acima mencionada, é necessário que todas as despesas sejam comprovadas mediante documentação hábil para tanto.

E então, você sabia desta possibilidade? Qualquer dúvida, estou à disposição!

(Fontes: Decreto nº 9.580, de 22 de novembro de 2018 – Regulamento do Imposto sobre a Renda - RIR/2018, art. 68, inciso III; Parecer Normativo CST nº 60, de 20 de junho de 1978; Perguntas 402 a 419 do Perguntão IRPF da RFB).

Formulário paRa

questioNamentos tributários

As respostas das perguntas a seguir são importantes para que possamos responder ao seu questionamento de forma individualizada.

Após o envio das respostas, os advogados do escritório

Pimentel Advogados entrarão em contato com você.

Observação: Nenhuma das respostas escritas neste formulário serão disponibilizadas ou divulgadas, estando todas as informações aqui contidas protegidas pelo sigilo profissional, nos termos do art. 34, VII da Lei 8.906/94.

Gostou? Compartilhe com alguém!

REFORMA TRIBUTÁRIA E COMÉRCIO: COMO REDUZIR CUSTOS E AUMENTAR A COMPETITIVIDADE COM AS NOVAS REGRAS?