Desoneração da folha de salários: descubra uma possível redução da carga tributária de sua empresa

Não é de hoje que no Brasil muitas empresas buscam por práticas tributárias que permitam se adequar a um formato mais vantajoso de pagamento de tributos.

Nesse sentido, cumpre registrar que os dados mais recentes disponibilizados pela Receita Federal do Brasil (RFB) sobre a carga tributária no país, os tributos incidentes sobre a folha de salários corresponderam a aproximadamente 27% do total da arrecadação entre os anos de 2009 e 2018.

Por outro lado, desde 2003, com a promulgação da Emenda Constitucional nº 42, ficou autorizada a substituição gradual, total ou parcial da Contribuição Previdenciária Patronal (CPP), com alíquota de 20%, por outra contribuição de menor recolhimento.

Com efeito, a partir do referido permissivo constitucional, foi que em 2011 foi criada a Contribuição Previdenciária sobre a Receita Bruta (CPRB), através da MP nº 540, estabelecendo o Plano Brasil Maior, cujo objetivo era estimular a competitividade da economia brasileira no mercado externo face à crise econômica mundial de 2008, por meio de uma renúncia fiscal, ficou sendo conhecida como “desoneração da folha de pagamento”.

É a chamada Contribuição Previdenciária sobre a Receita Bruta.

A MP nº 540, foi convertida na Lei nº 12.546/11, dispondo que as empresas de determinados setores da economia teriam a possibilidade de realizar a substituição da Contribuição Previdenciária Patronal (originalmente incidente sobre a folha de salários) pela Contribuição Previdenciária incidente sobre a Receita Bruta.

Ocorre que em abril de 2020 foi publicada a MP nº 936, que instituiu o Programa Especial de Manutenção do Emprego e da Renda em razão da pandemia da Covid-19, sendo que na sua conversão para a Lei nº 14.020, no mês de julho, foi incluído um artigo que estabelecia a prorrogação do prazo de validade da CPRB para 31/12/2021, como forma de estimular os setores por ela contemplados, em virtude da atual crise econômica. Em que pese inicialmente esta prorrogação tenha sido vetada pelo Presidente da República, o veto foi derrubado pelo Congresso Nacional.

Deste modo, com a decisão do Congresso, mantém-se a eficácia do art. 33 da Lei nº 14.020/2020, de modo que a possibilidade de substituição entre as contribuições tem prazo de validade:

Ou seja, as empresas só podem contribuir seguindo as diretrizes da Contribuição Previdenciária sobre a Receita Bruta até 31 de dezembro de 2021!

Esta pode ser uma medida interessante para as empresas que possuem uma folha de salários muito elevada. É que, enquanto a CPP incide sobre a folha de salários com uma alíquota de 20%; a CPRB incide sobre a receita bruta com uma alíquota de 4,5% (exceto para empresas de call center – que contribuirão à alíquota de 3% - e as empresas de transporte rodoviário coletivo de passageiros, transporte ferroviário e metroferroviário – que contribuirão à alíquota de 2%).

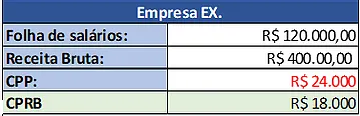

A título de exemplo, imaginemos uma empresa de construção civil possui uma folha de salários mensal no valor de R$ 120.000,00 (cento e vinte mil reais) e uma receita bruta mensal no valor de R$ 400.000,00 (quatrocentos mil reais):

Vejam que no exemplo acima, a Empresa EX. pagaria R$ 24.000,00 (vinte e quatro mil reais) mensais caso optasse pela tributação sobre a folha de salários, enquanto pagaria R$ 18.000,00 (dezoito mil reais) mensais ao optar pela desoneração da folha.

Ao longo do ano, estamos falando de uma economia de R$ 72.000,00 (setenta e dois mil reais)!

Essa possibilidade, no entanto, não é autorizada para todos os setores da economia. A título de exemplo, seguem alguns segmentos que estão autorizados a optar pela desoneração da folha de pagamentos:

- empresas que exercem os serviços de tecnologia da informação;

- Call center;

- Transporte coletivo de passageiros;

- Construção Civil e de obras de infraestrutura;

A derrubada do veto pelo Congresso Nacional é suma importância para o empresariado brasileiro, visto que caso tivesse sido mantido, para uma empresa de call center, por exemplo, com receita bruta mensal de R$ 1.000.000,00, que tenha um custo de 70% com folha de pagamento sujeita a alíquota de 3% de CPRB, atualmente recolhendo R$ 30.000,00, passaria a arcar com uma exorbitante tributação de R$ 140.000,00 - um aumento da carga tributária seria da ordem de 366%.

Portanto, caso sua empresa se enquadre nos parâmetros necessários mencionados neste artigo, ela poderá realizar um planejamento tributário no sentido de descobrir se é interessante que no ano de 2021 ela seja optante pela desoneração da folha de pagamentos! E aí, este artigo foi interessante para você? Não deixe de curtir e, se tiver alguma dúvida, pode entrar em contato!

--------

Este artigo foi produzido com a colaboração do estagiário, acadêmico em Direito na Universidade do Estado da Bahia, Lucas Sampaio Barbosa.

Formulário paRa

questioNamentos tributários

As respostas das perguntas a seguir são importantes para que possamos responder ao seu questionamento de forma individualizada.

Após o envio das respostas, os advogados do escritório

Pimentel Advogados entrarão em contato com você.

Observação: Nenhuma das respostas escritas neste formulário serão disponibilizadas ou divulgadas, estando todas as informações aqui contidas protegidas pelo sigilo profissional, nos termos do art. 34, VII da Lei 8.906/94.

Gostou? Compartilhe com alguém!

REFORMA TRIBUTÁRIA E COMÉRCIO: COMO REDUZIR CUSTOS E AUMENTAR A COMPETITIVIDADE COM AS NOVAS REGRAS?